炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:证券之星

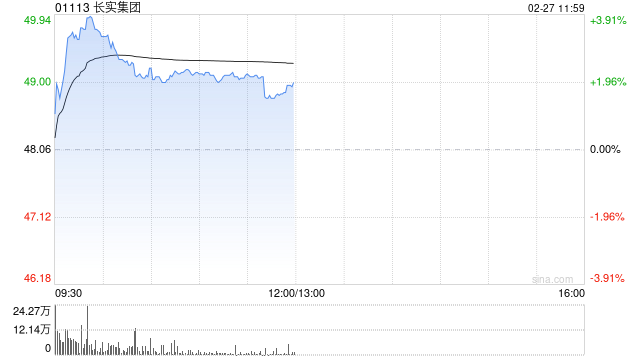

自2019年从父亲祝义财手中接棒后,祝媛执掌的雨润食品(1068.HK)仍未摆脱亏损困境。2024年,雨润食品实现营收9.92亿港元,较上年同期下滑29.64%,连续5年呈负增长,股权持有人应占亏损收窄至3900万港元,过去三年累计亏损2.02亿元。

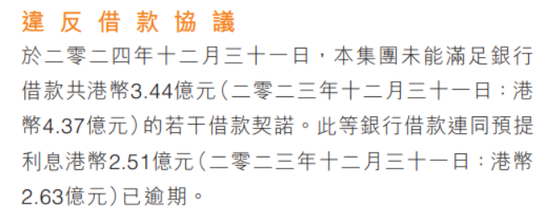

更严峻的是公司流动性压力持续加剧。截至2024年末,资产负债率由2023年的168.12%攀升至209.71%,债务结构呈现恶化。其中3.44亿港元银行借款及2.51亿港元预提利息发生逾期,而公司期末现金及等价物仅4100万港元。即便将2.39亿港元非流动资产全额变现,仍无法覆盖短期债务缺口。

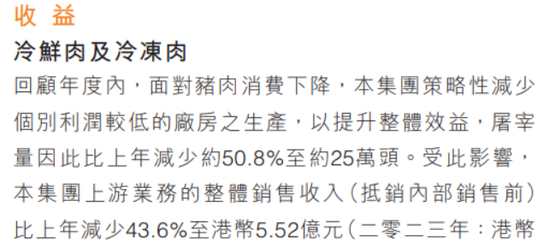

为缓解经营压力,公司于2024年再度出售上游屠宰业务股权,导致年度屠宰产能降至235万头。这一数据与巅峰时期超5000万头的产能规模形成强烈对比,公司近年业务收缩的深度与流动性危机的严峻性进一步凸显。

01. 上游业务产能利用率持续走低

近十年来,雨润食品唯一一次盈利是在2021年,彼时公司实现收入84.4亿港元,股权持有人应占利润为30.6亿港元,上年同期则为亏损20.19亿港元。不过此番利润大幅扭亏为盈并非其主业回暖,而是通过重整获益。

证券之星了解到,雨润集团曾年销超千亿,跻身过中国企业500强,旗下产业横跨物流、地产、食品、旅游等领域,但也正是过度多元化埋下了债务隐患。2015年起,公司因创始人法律纠纷、地产业务资金链断裂等问题陷入危机,此后在2020年11月,雨润集团正式启动债务重整,主要方式包括:剥离低效资产、债转股等。

雨润食品2021年年报显示,本集团共44家有关子公司自2021年4月30日经法院裁定被纳入实质合并重整程序。由于此等公司主要为重负债公司,因此不再纳入合并范围后令雨润食品年内确认的收益为34.91亿港元。

尽管重整有利于雨润食品轻装上阵,但主业亏损的现状仍没有得到扭转。2021年至2023年,雨润食品主营业务产生的亏损分别为:4.16亿港元、3400万港元和2900万港元。2024年公司则未披露该数据情况。

雨润食品主要产品包括冷鲜肉、冷冻肉以及深加工肉制品,其中冷鲜肉和冷冻肉二者合计贡献超五成营收,但该业务盈利能力长期处于低位,成为拖累公司经营的关键因素。

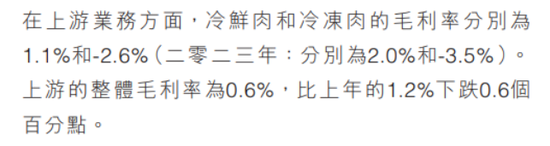

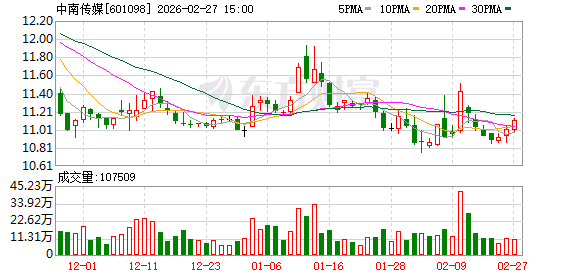

2021—2024年雨润食品冷鲜肉业务盈利能力持续探底,毛利率更高仅2%(2021年),2024年进一步下探至1.1%;冷冻肉业务则长期陷入亏损泥潭,毛利率常年为负值。2024年,雨润食品上游整体毛利率为0.6%,低于同行业公司双汇发展屠宰业4.58%的毛利率。

证券之星注意到,近年猪肉价格持续低位运行背景下,冷鲜肉及冷藏肉毛利率长期低迷的核心原因之一为产能利用率不足。2021年至2023年,雨润食品上游屠宰业务设计产能335万头,但实际屠宰量从164万头降至50万头,带动产能利用率由48.96%大幅下滑至14.93%。

2024年,雨润食品通过出售上游一家屠宰业务股权,使其上游产能下降至235万头,与此同时公司上游屠宰量也下滑至25万头,对应产能利用率进一步下跌至10.64%。而极低的产能利用率会导致固定成本高企,致使单头屠宰固定成本飙升,还会削弱采购议价能力、加大库存风险。

02. 深加工撑起利润却减产能

相较之下,深加工业务盈利能力显著优于冷鲜肉和冷藏肉。近年来雨润食品聚焦高毛利的“哈肉联”系列产品,2024年下游深加工肉制品中,低温肉制品与高温肉制品毛利率分别达29.5%和17.9%,整体毛利率25.4%,较上年微升0.5个百分点。但与行业龙头双汇相比仍存差距,双汇发展2024年包装肉制品毛利率达35.67%,较上年增长4.01个百分点。

2024年,雨润食品深加工业务实现营收4.4亿港元,虽收入占比不足50%,却是公司核心利润来源。但该业务产能从年产3.6万吨缩减至2万吨,公司称因部分深加工厂房租赁协议于2024年12月31日到期,相关业务随之终止。在公司流动性深度承压的当下,不再续租深加工厂房或为降本举措。

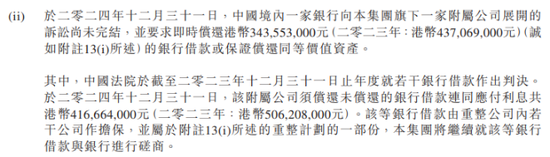

2024年,雨润食品的资产负债率达到209.71%,较上年的168.12%进一步承压。截至2024年末,雨润食品未偿还的银行借款为4.4亿港元。其中3.44亿元的银行借款和此等银行借款及2.51亿港元的应付利息出现逾期。

证券之星注意到,上述逾期的3.44亿港元的银行借款,系截至2024年末,国内一家银行向雨润食品旗下一家附属公司展开的诉讼尚未完结,并要求及时偿还3.44亿港元的银行借款或保证偿还同等价值资产。

雨润食品在年报中表示,其与上述欠款银行就余下未偿还银行借款保持定期沟通,董事及管理层相信银行需要本集团即时还款的机会不高。

然而即便短期内偿债压力能得到缓解,但公司整体流动性危机仍未解除。截至2024年末,公司整体流动负债净值为8.72亿港元,而公司现金及现金等价物合计约4100万港元,非流动资产为2.39亿元,即便全额处置亦无法覆盖流动负债缺口,若未来银行诉讼判决倾向于即时清偿,或行业环境未现实质性改善,公司恐将陷入更严峻的经营危机。(本文首发证券之星,作者|吴凡)

评论列表

8.72亿港元,而公司现金及现金等价物合计约4100万港元,非流动资产为2.39亿元,即便全额处置亦无法覆盖流动负债缺口,若未来银行诉讼判决倾向于即时清偿,或行业环境未现实质性改善,公司恐将陷入更严峻的经营危机。(本文首发证券之星,作者|吴

2025年07月02日 05:21中冷鲜肉和冷冻肉二者合计贡献超五成营收,但该业务盈利能力长期处于低位,成为拖累公司经营的关键因素。 2021—2024年雨润食品冷鲜肉业务盈利能力持续探底,毛利率最高仅2%(2021年),2024年进一步下

2025年07月02日 02:0401. 上游业务产能利用率持续走低 近十年来,雨润食品唯一一次盈利是在2021年,彼时公司实现收入84.4亿港元,股权持有人应占利润为30.6亿港元,上年同期则为亏损20.19亿港元。不过此番利润大幅扭亏为盈并非其主业回暖,而是通过重整获益。 证券之星了解到,雨润集团曾年销超千

2025年07月01日 19:37进一步下跌至10.64%。而极低的产能利用率会导致固定成本高企,致使单头屠宰固定成本飙升,还会削弱采购议价能力、加大库存风险。 02. 深加工撑起利润却减产能 相较之下,深加工业务盈利能力显著优于冷鲜肉和冷藏肉。近年

2025年07月02日 03:41